最新TOP77全球元器件头部供应商业绩大PK及行情预判

2024-06-2627

点击蓝字,关注我们

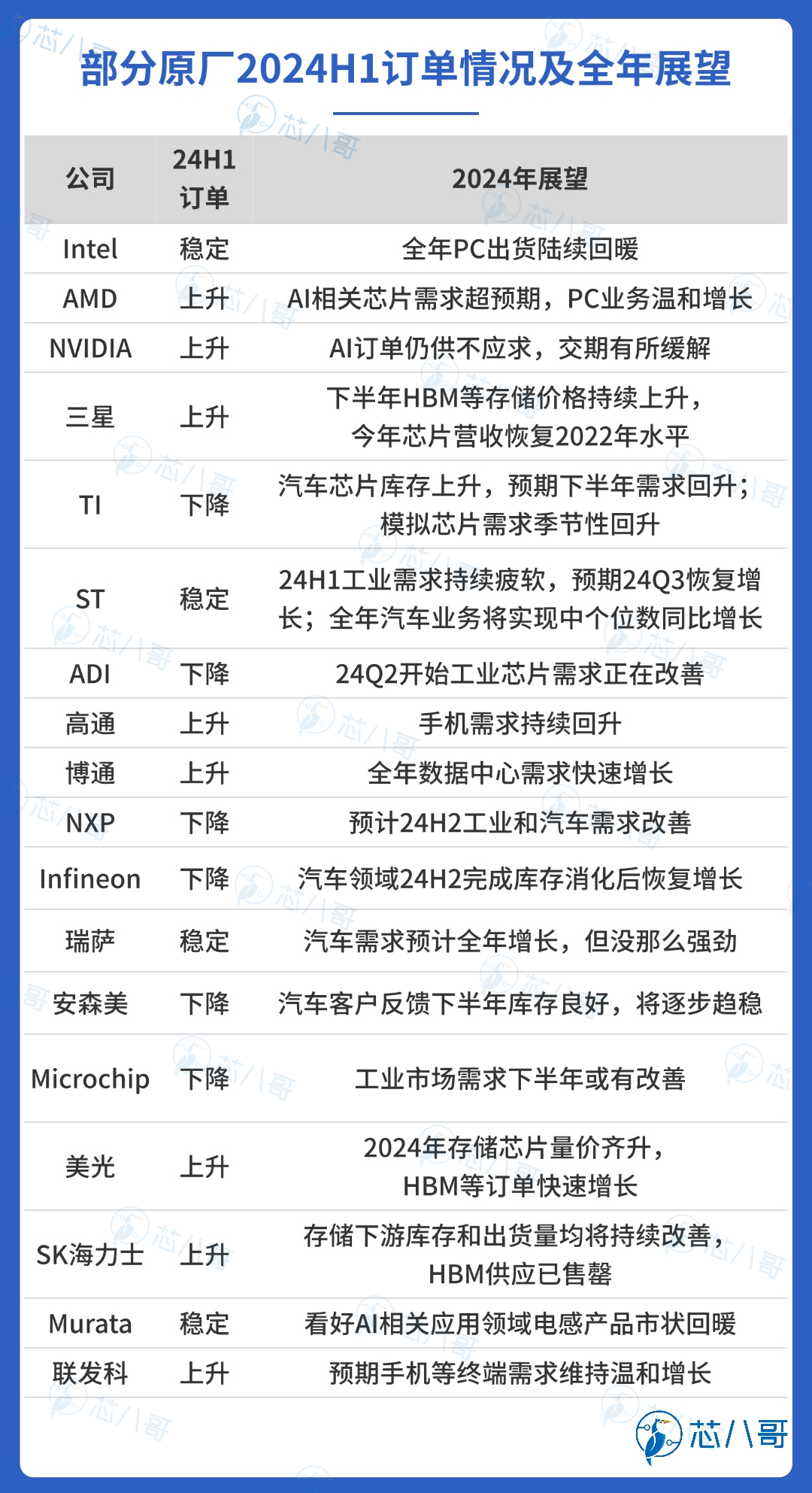

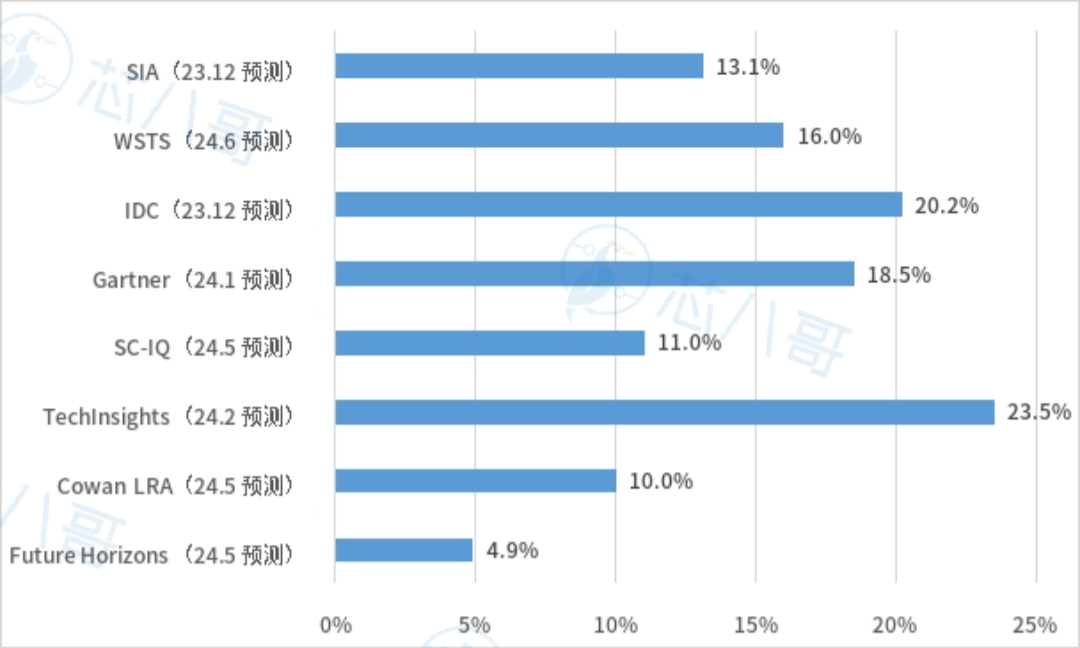

2022年,面对世界变局加快演变、新冠疫情冲击等多重考验,在以习近平同志为核心的党中央坚强领导下,各地区各部门高效统筹疫情防控和经济社会发展,加大宏观调控力度应对超预期因素冲击,全年工业生产总体稳定,新动能继续成长,为保持经济社会大局稳定提供了坚实保障。当前,全球半导体销售及终端订单需求持续回升,由于该市场尤其某些特定细分领域活跃,需求超预期,WSTS最新将今年全球半导体规模增速由13.1%上调至16.0%,行业走向复苏趋势愈发明显,但短期内供应链波动振荡仍需关注。整体看,全球半导体呈现弱势复苏,波动明显。2024Q1,头部厂商营收降幅收窄,净利润和毛利率回升明显,全球半导体市场显示出回暖迹象,但波动仍持续。具体看,材料及设备方面,全球半导体设备需求分化明显,营收相对低迷,但中国大陆市场销售增长明显;半导体材料延续低迷,降幅有所缓解。芯片制造方面,晶圆代工整体营收不振,但先进制程厂商营收增长强劲;封测行业营收持续回升,先进封测增长较快。芯片设计(原厂)环节,CPU/SoC等相关厂商营收有所增长,复苏态势明显;GPU等供不应求持续,营收和利润增长强劲;存储量价齐升之下,头部厂商营收持续改善,盈利大幅提升;MCU厂商降幅减少,但需求相对波动,价格趋稳;模拟厂商出现触底反弹态势,下半年营收预期或有改善;功率半导体厂商受汽车库存影响,营收有所放缓,价格压力较大。从营收和净利润增速看,主要半导体厂商Q1整体营收增速大幅回升,净利润持续收窄,厂商经营管理改善和盈利能力得到提升。需要关注的是,不同品类需求厂商结构性分化趋势明显。其中,AI的爆发,尤其以英伟达为代表AI芯片厂商营收及净利润高速增长,带动了数据中心的快速落地,博通、三星、SK海力士及美光等存储厂商营收强劲增长,利润回正;Intel、AMD及高通为代表消费类厂商利润增长明显;SYNOPSYS等EDA厂商利润削减,英飞凌等车规类厂商营利双降。

根据对头部厂商分类库存梳理,2024Q1厂商平均库存小幅上升,汽车、新能源及通信设备厂商上涨尤为明显,一定程度上显示行业短期波动风险仍存在。

2021Q1各终端对应总体库存走势曲线图

资料来源:各公司财报、Wind、芯八哥整理

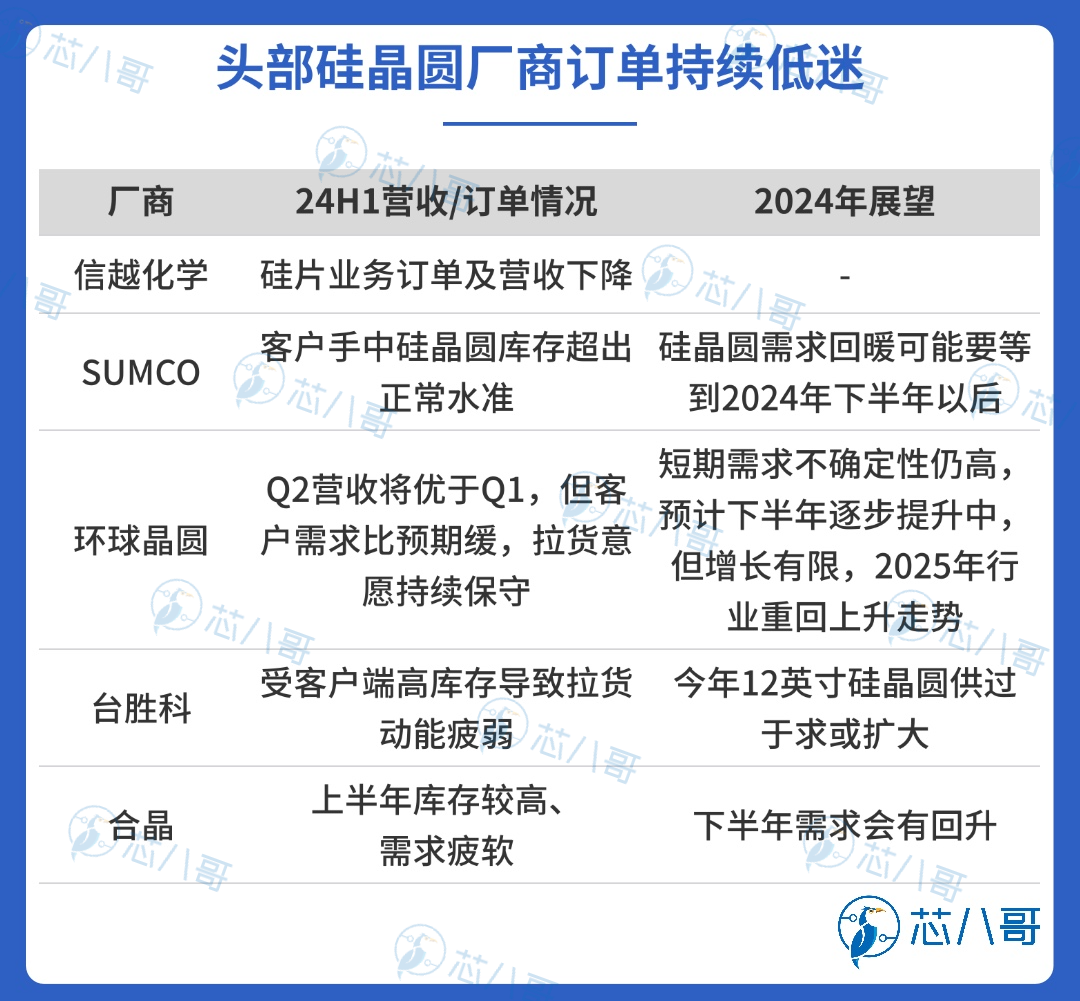

综上,自2023Q3全球半导体行业触底回升以来,行业景气度上升趋势明显,但受终端需求弱势复苏及库存去化等因素影响,供应链波动振荡或将持续至2024Q3。从当前全球EDA/IP头部厂商毛利率和净利润看,此轮下行周期对行业影响相对较小,但Q1头部厂商净利润增速有所下降,陷入增收不增利困境。从增长走势看,SYNOPSYS和ARM全年发展势头良好,华大九天为代表的国产EDA/IP厂商订单增长明显。当前,包括信越化学、SUMCO及环球晶圆等头部厂商受下游客户库存影响,需求相对较弱。其中,全球最大的半导体硅晶圆厂之一环球晶圆表示,客户需求比预期缓,拉货意愿持续保守,下半年逐步提升中,但没预期好,较上半年增幅有限,评估硅晶圆端明显回温时点可能会落在明年。台胜科认为,今年12英寸硅晶圆供过于求情况可能扩大,硅晶圆现货价格“没有乐观的条件”。

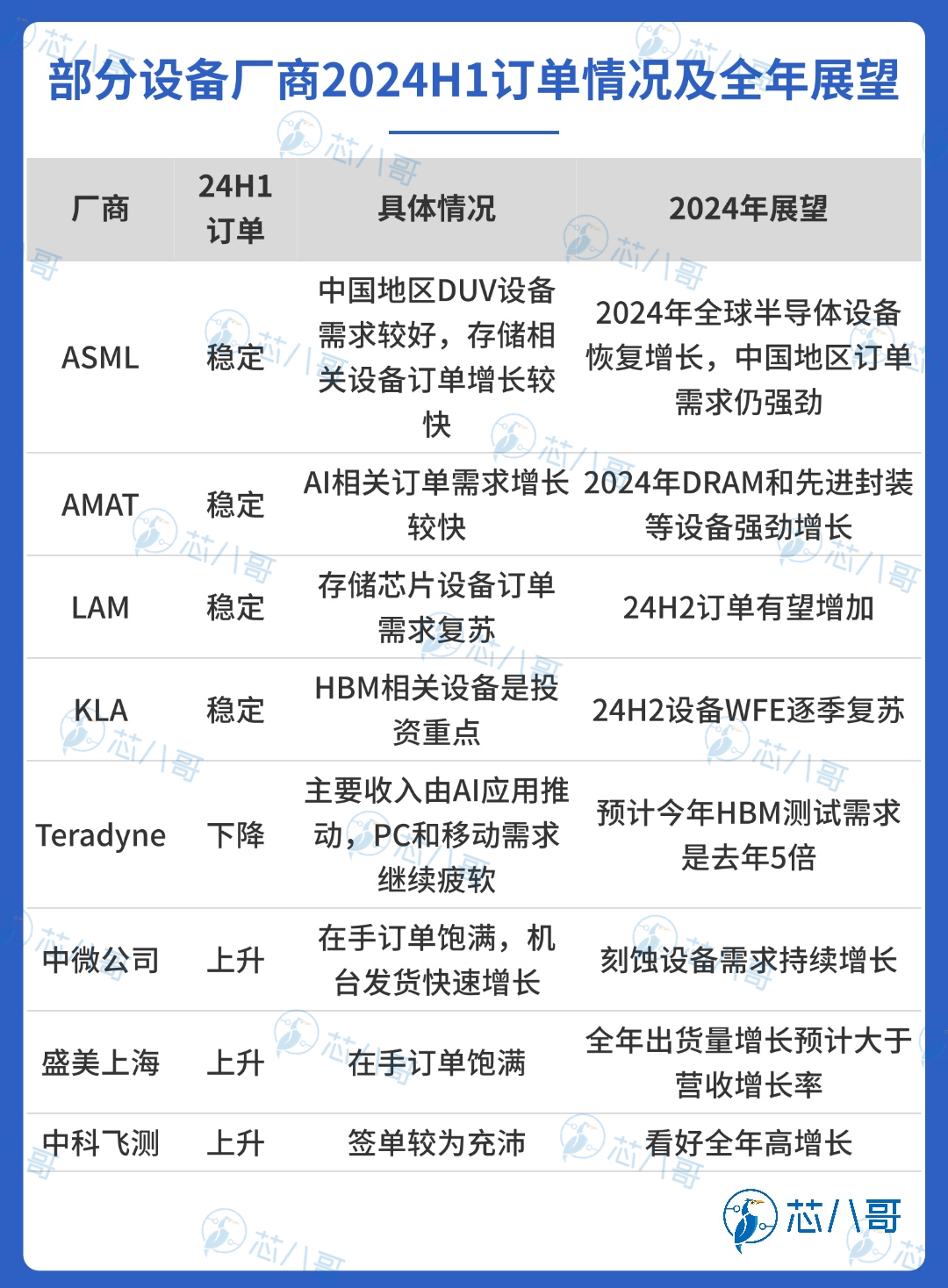

当前,全球半导体设备厂商订单及营收持续分化,上半年设备需求维持弱势复苏态势。从头部设备厂商全年预期看,2024年全球半导体设备有望温和回温。

中国地区营收增长较快,存储设备的重点。全球光刻机龙头厂商ASML最新财报显示,中国地区DUV设备需求较好,EUV签单低于市场预期,24Q1中国收入占比环比提升至49%,其中存储订单21.2亿欧元,同比+170%。晶圆处理设备龙头AMAT表示,2024年全球NAND设备资本支出同比增长,DRAM设备受益于HBM等将强劲增长。同时,AMAT预计公司2024年先进封装收入约15亿美元,将在未来几年内翻倍。当前,存储头部厂商需求快速增长,产能利用率快速拉升,价格持续上涨。值得关注的是,车规芯片库存上升明显,工业需求出现改善迹象。

AI相关产产品方面,GPU龙头英伟达营收260.44亿美元,同比去年同期增长260%,净利润148亿美元,同比去年同期暴涨了628%,AI芯片及服务器订单供不应求持续,市值近期超微软、苹果登顶全球。博通最新财季提出,受超大规模客户对AI网络和定制加速器的强劲需求推动,AI业务收入达31亿美元,同比增长280%,展望2024年公司预计AI业务收入将超过110亿美元。MCU方面,ST意法24Q1工业领域库存调整加速,公司认为24Q2为工业行业低点,将在24Q3平稳增长并在24Q4加速增长。Microchip 24Q1收入同比下滑40%,公司表示因客户在疫情期间囤积过量库存,仍需消化,短期拉货动能有限,不过库存预计会在第一财季触底,24Q2营收有望恢复同比增长。模拟方面,模拟龙头厂商之一ADI表示Q1是工业模拟需求底部,工业市场复苏已在初期阶段,毛利率和产能利用率都将触底反弹。存储方面,随着行业供需关系大幅改善,存储原厂增加资本支出主要用于偏先进产品扩产。同时, 2024Q2存储产品有望延续上涨态势,4月下旬厂商陆续完成新一轮合约价议价之后,涨幅较原先预期扩大。受AI等需求影响,北美云厂商推动QLC企业级SSD需求,24Q2企业级SSD合约价涨幅有望超20%。值得关注的是,三星和SK海力士逐步退出DDR3等中低端市场,资本支出并主要用于HBM等高价值产品扩产,国产相关厂商将迎来持续利好。功率半导体方面,受新能源领域需求疲软和电动汽车增速放缓影响显著,英飞凌和安森美24Q1功率器件相关营收均有所下降。产能可作为全球半导体市场活跃指数的主要观测指标之一,从当前头部代工厂产能利用率看,整体行情波动回升态势明显。

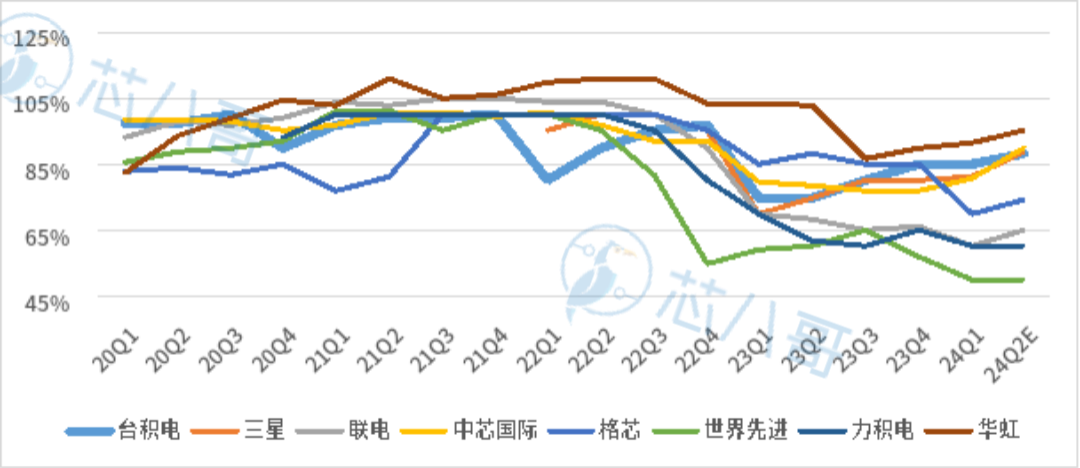

全球晶圆代工厂商产能利用率走势

资料来源:各公司财报及预测、芯八哥整理

从终端需求看,AI和存储是当前晶圆代工主要驱动力。从厂商动态看,台积电正计划在美国亚利桑那州建造第三座芯片厂,中芯国际也在提升其产能以应对国内需求增长,华虹第二条 12 英寸产线预计年底投产。总的来看,代工大厂产能提振也宣告市场有望走出持续一年多的低迷期。先进制程依旧是台积电Q1最为主要的营收来源,Q1财报数据显示,该公司第一季度3nm出货量占晶圆总收入的9%,5nm占37%,7nm占19%。先进制程(即7nm及更先进的制程)占晶圆总收入的65%,即约3852.2亿新台币。值得注意的是2023年Q4,台积电3nm、5nm和7nm制程分别占晶圆总收入的15%、35%、17%,先进制程占晶圆总收入的比重达到了67%。2023年Q3,3nm首次贡献收入,3nm、5nm和7nm制程分别占晶圆总收入的6%、37%、16%。横向对比可以发现,3nm制程占台积电总营收的比重在今年Q1出现下降,而这一制程中苹果是台积电最大的客户。2、联电:成熟制程龙头,汽车和工业芯片需求依然疲软联电第一季度晶圆出货量环比增长 4.5% 至 81 万片,预计第二季度晶圆出货量将以低个位数百分比增长。联电表示,本季度计算、消费和通信领域的库存状况正在改善至更健康的水平,这将带来晶圆出货量的增长。但该公司表示,汽车和工业领域的需求依然低迷。中芯国际 Q1 营收 17.5 亿美元,首次超越联电与格芯两家国际大厂。这也意味着,在当前纯晶圆代工领域中,中芯国际已经暂时成为仅次于台积电的第二大纯晶圆代工厂。中芯国际表示,一季度全球客户的备货意愿有所上升,推动了公司销售收入环比增长 4.3%。同时,公司出货了 179 万片 8 英寸当量晶圆,环比增长 7%,产能利用率也提升了四个百分点,达到了 80.8%。展望未来,公司预计营收及毛利将持续上升。封测行业订单改善明显,需求逐季回升,终端客户复苏态势显著。台积电为代表的先进封测需求供不应求,头部厂商年内先进封装产能持续扩充。

资料来源:各公司财报及预测、芯八哥整理

综上,全球半导体行业头部厂商业绩持续改善,虽然行业仍表现出明显的波动和不确定性,但景气度回升态势明确,在AI及相关应用加速落地、新能源库存去化改善、电动汽车渗透率上升、工业应用走出低谷、消费电子持续复苏等驱动下,全球半导体行业已在回归上升周期路上。

主流机构最新预测对于今年半导体增长维持乐观预期

资料来源:各公司/机构最新预测、芯八哥整理

点我访问原文链接